Versicherung Axa schmeisst 400’000 Versicherte aus der Vollversicherung der 2. Säule. Ein Problem? Nein! Eine Chance für die Betroffenen.

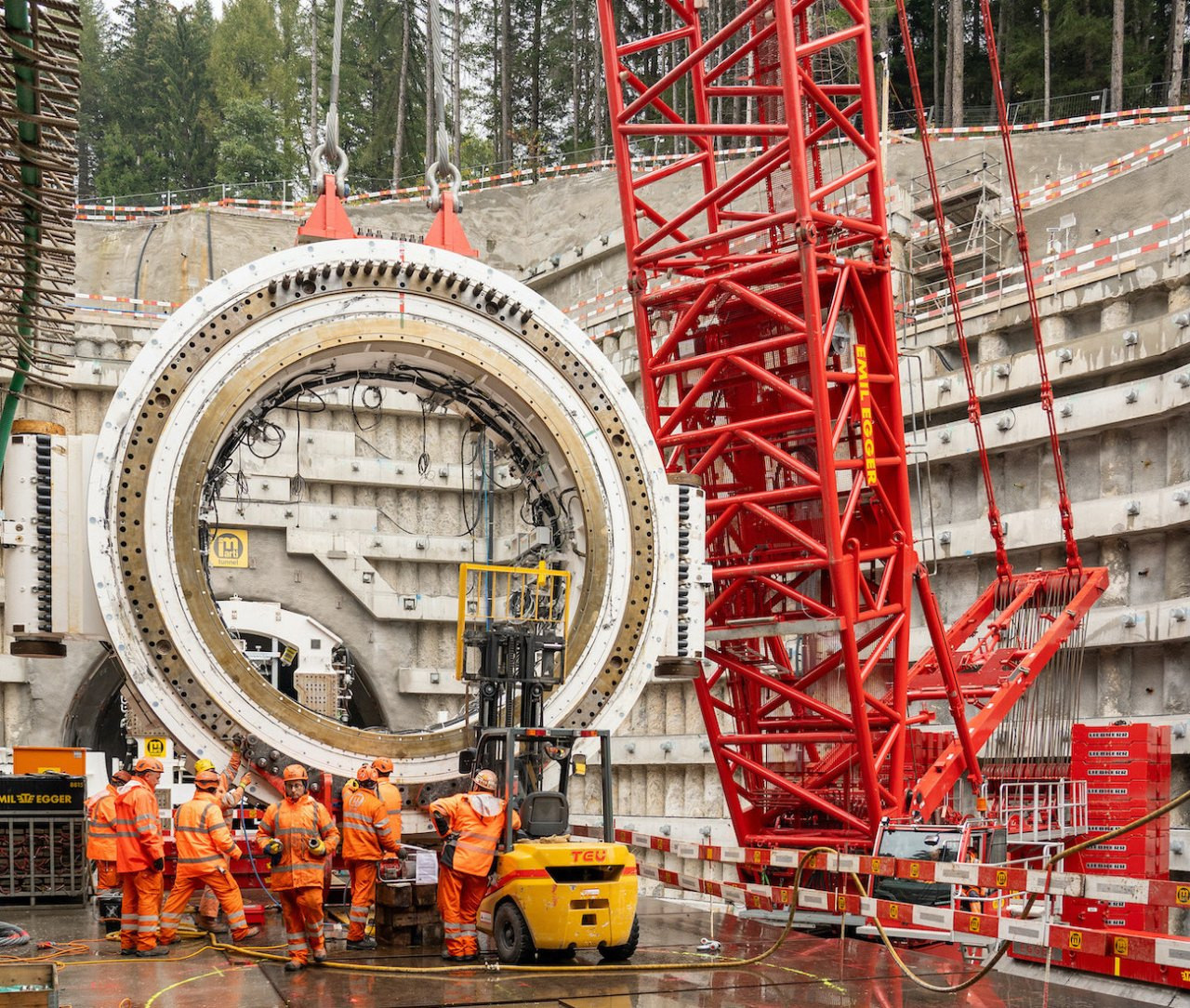

AUF ZU NEUEN UFERN: Ein Wechsel zu einer nicht profitgetriebenen Pensionskasse erhöht das Alterskapital. (Foto: Keystone)

Dicke Post für 400’000 Angestellte von kleinen und mittleren Betrieben: Ende April verkündete die Axa (früher «Winterthur»), sie steige aus der Vollversicherung der 2. Säule aus. Der Konzern gesteht ein, dass seine Leistungen zu schlecht und nicht mehr konkurrenzfähig sind. 40 000 Firmen sind betroffen. Sie müssen eine neue Lösung suchen. Sie könnten bei der Axa bleiben. Aber sie können auch zu einer nicht gewinnorientierten Pensionskasse wechseln.

Urban Hodel, Vorsorgefachmann der Gewerkschaften, sagt: «Das ist die bessere Lösung.» Der Knall in der 2. Säule sei eine Chance für einen Wandel. Laut Hodel ist der Fall Axa «ein schlagender Beweis, dass Grosskonzerne im Pensionskassengeschäft nichts zu suchen haben». Grund: Sie zocken zu viel ab.

640 MILLIONEN GEWINN

Hodel hat ausgerechnet, dass Versicherungskonzerne wie die Axa, der Marktleader Swiss Life, die Helvetia, die Basler und die Allianz in den letzten acht Jahren mehr als 5 Milliarden Franken Gewinn aus den Renten der Versicherten abgezügelt haben. Das sind 640 Millionen pro Jahr. Und nicht nur das: Mit überhöhten Risikoprämien und versteckten Verwaltungskosten füllen die Grossversicherer ihre Kassen noch mehr auf.

«Konzerne haben in

acht Jahren 5 Milliarden abgezügelt.»

Urban Hodels Zahlen zeigen: Die Grossversicherungen haben allein 2016 neben den Gewinnen zusätzlich noch 1,16 Milliarden Franken verrechnet – für die Verwaltung und für die Vermögensverwaltung. Den unanständigen Gewinnen und überrissenen Kosten stehen überaus magere Leistungen gegenüber. Experte Hodel sagt: «Die Leistungen für die Versicherten sind am Boden. Das hätte bei jedem vernünftigen KMU-Chef die Alarmglocken läuten lassen müssen.» Wenn das Preis-Leistungs-Verhältnis nicht mehr stimme, so müsse man dringend handeln.

Nicht nur die Axa hat Probleme mit dem Geschäft mit der BVG-Vollversicherung. Die tiefen Zinsen treffen alle Anbieter. Neue Solvenzvorschriften zwingen sie zu einer Anlagestrategie mit geringen Risiken. Das heisst Obligationen statt Aktien. Weil aber Aktionäre der Lebensversicherer nach wie vor hohe Eigenkapitalrenditen verlangen, steigt der Druck. Und diesen wälzen die Manager auf die Versicherten ab. Sie kürzen die Leistungen. Die Altersguthaben werden nur noch mickrig verzinst.

Axa und Swiss Life zahlen seit 2017 im überobligatorischen Bereich gerade noch lumpige 0,25 Prozent. Das heisst für die Betroffenen massiv tiefere Renten im Alter. Die Sammelstiftungen dagegen garantieren immer zwischen 2 und 3 Prozent. Die Versicherten fahren mit ihnen viel besser (siehe Box unten). Rund eine Million Arbeitnehmende leiden unter der schamlosen Renten-Selbstbedienung profitgetriebener Grosskonzerne.

RECHTE EINFORDERN

Fachmann Urban Hodel appelliert denn auch an die BVG-Stiftungsrätinnen und -räte in den Firmen, sie sollten so schnell wie möglich weg von den Abzocker-Konzernen: «Sie fahren besser, wenn sie Anschluss an eine nicht gewinnorientierte Vorsorgeeinrichtung finden.» Die Arbeitnehmerinnen und Arbeitnehmer müssten zusammen mit den Gewerkschaften ihr gesetzliches Recht auf Mitbestimmung in der 2. Säule einfordern.

Der grosse Kapitalklau in der 2. Säule

Ein Beispiel: in 55jähriger Koch hat einen versicherten Lohn von 70 000 Franken und ein angespartes Alterskapital von 260’000 Franken. Wenn er bei einem privaten Lebensversicherer noch 0,7* Prozent Verzinsung erhält, so hat er mit 64 Jahren gut 390’000 Franken beisammen. Ist er aber bei einer Pensionskasse mit 2,3* Prozent versichert, spart er in den zehn Jahren ein Kapital von gut 440’000 Franken an. Er hat also 50’000 Franken mehr auf dem Konto.

BEREICHERUNG. Anders gesagt: Während eine ordentliche Pensionskasse Geld für ihre Versicherten anlegt, stecken die Aktionäre und die Manager der Grossversicherer einen erklecklichen Teil davon in die eigene Tasche.

Die Geprellten sind die Versicherten, die nichts merken und sich über die magere Rente wundern. Obwohl sie das ganze Leben geschuftet haben.

* Zahlen vom renommierten Beratungsunternehmen c-alm. Der Berechnung liegt ein branchenüblicher Anteil des Überobligatoriums von 40 Prozent zugrunde.